PAROLE D’EXPERT

COMPRENDRE LES MÉTAUX

L'or, le plus précieux des métaux

« À tout seigneur, tout honneur », le premier métal passé au crible est l’or.

Directeur des gestions matières premières

OFI INVEST ASSET MANAGEMENT

PRODUCTION

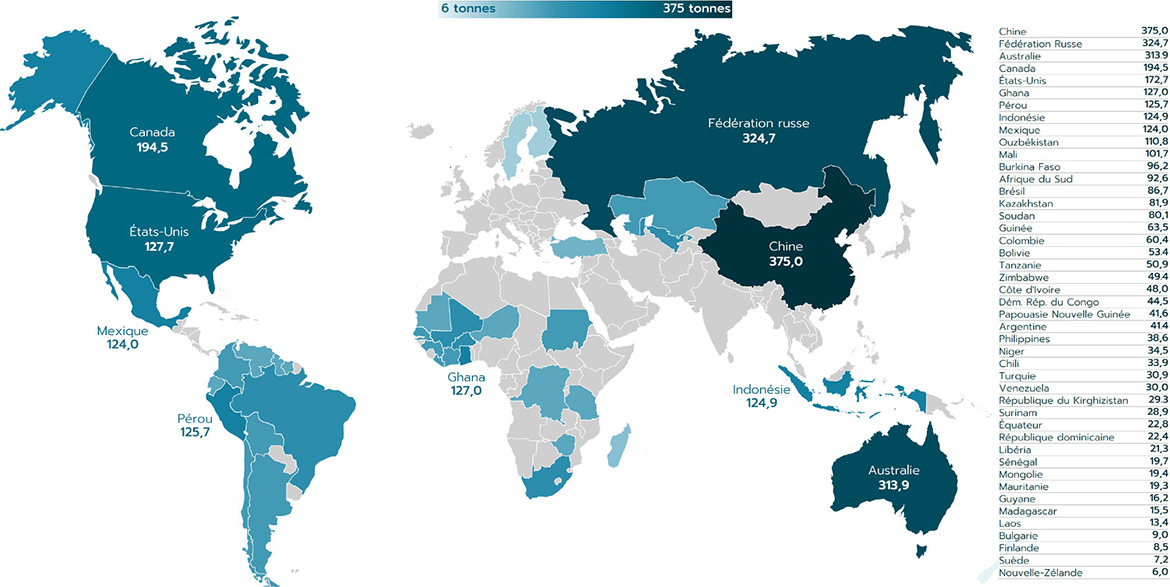

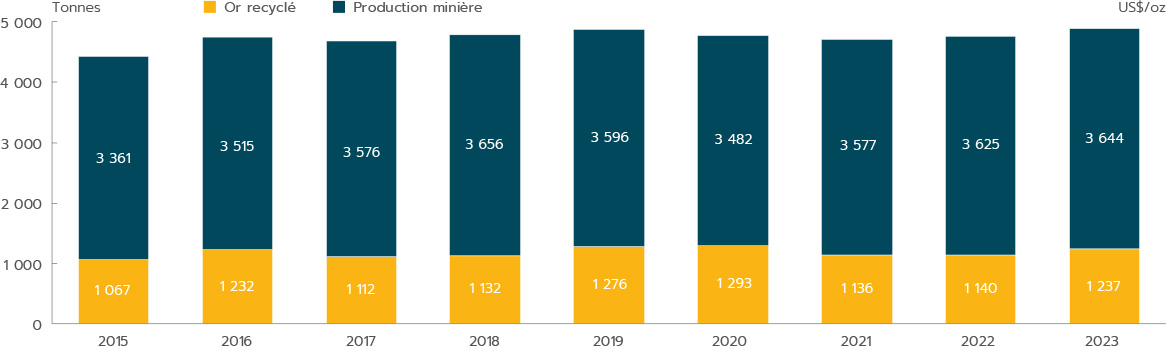

La production d’or est relativement stable depuis près de 10 ans et s’établissait à 3 644,4 tonnes en 2023 selon le World Gold Council. Longtemps, l’Afrique du Sud a été le premier producteur mondial, avec une part de marché allant jusqu’à 62 % en 1970. Mais cette part n’était plus que de 26 % en 1990 et ne représentait plus que 2,55 % en 2022. C’est la déplétion des mines (baisse de la production du fait de la baisse de concentration en minerais du gisement) qui est le principal responsable de ce recul.

La Chine est désormais le plus gros producteur mondial avec une part de marché d’à peine plus de 10 %. Viennent ensuite la Russie et l’Australie, qui produisent tous deux un peu plus de 8 % de la production mondiale. Le Canada (5,36 %) et les États-Unis (4,76 %) viennent ensuite.

La stabilité de la production a été rendue possible par le développement de nouveaux gisements, et notamment grâce à la montée en puissance de l’Afrique et des pays d’Asie centrale. Le problème est que la production n’arrive plus aujourd'hui à progresser réellement. En effet, les découvertes de nouveaux gisements d’or se font de plus en plus rares et les derniers gros dépôts découverts remontent au mieux au milieu des années 2000.

Ainsi, les découvertes réalisées au cours de ces 10 dernières années ne représentent que 6 % de tout l’or trouvé depuis 1990. Un gisement mettant en moyenne 17 ans à être mis en exploitation dans le monde (source : AIE), nous pouvons considérer que les sources de production les plus prometteuses sont désormais déjà en exploitation.

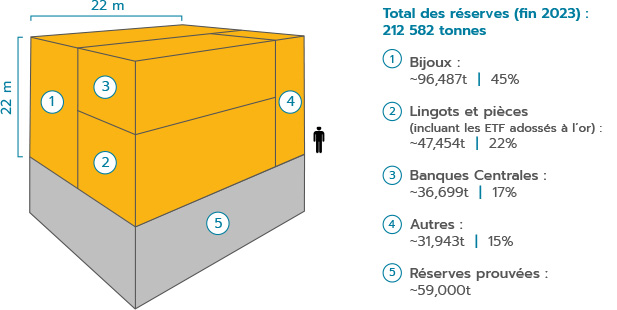

C’est ce qui fait dire aux spécialistes que, les mines vieillissant, la production pourrait très prochainement commencer à baisser irrémédiablement. Les réserves prouvées actuelles étant de 59 000 tonnes, sur la base de la production actuelle, l’exploitation de ces réserves pourrait être terminée d’ici… 2040 !

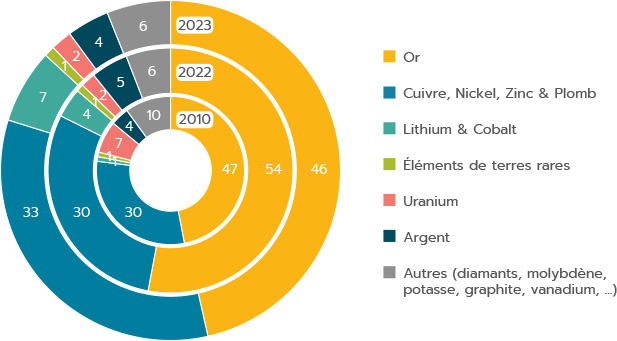

Et ceci n’est pas faute d’investissement dans l’exploration : si les budgets sont en recul par rapport aux années 2010, ils restent sur des niveaux élevés. L’exploration aurifère engloutit aujourd’hui à elle seule 46 % du budget consacré par les groupes miniers à la recherche de métaux.

La production minière d’or est d’un peu plus de 3 600 tonnes par an et représente les trois quarts de l’offre. Le recyclage constitue le quart restant avec un peu plus de 1 200 tonnes. Au total, l’offre annuelle d’or est d’environ 4 800 tonnes.

Les principaux producteurs sont la Chine, seul acteur à dépasser les 10 % de la production mondiale, la Russie, l’Australie, le Canada et les États-Unis.

La production minière plafonne depuis plusieurs années et, en l’absence de découvertes de grande ampleur ces dernières années, est amenée à baisser dans les prochaines années. Le recyclage va donc devenir de plus en plus nécessaire pour équilibrer l’offre et la demande.

Toutefois, il y a plusieurs éléments rassurants à prendre en compte pour nuancer le fait que, même si la production minière aurifère est amenée à diminuer, nous ne devrions pas manquer d’or avant longtemps.

Tout d’abord, l’or est un métal quasiment indestructible. Aussi, l’or déjà miné reste disponible. Si une partie est immobilisée ou difficile à récupérer (voir la partie sur le recyclage ci-après), nous estimons aujourd’hui qu’un peu plus de 212 000 tonnes d’or ont déjà été extraites. Tout cet or tiendrait dans un cube de 22 mètres de côté.

Le recyclage d’or peut donc constituer un complément important à la production minière pour assurer l’équilibre entre l’offre et la demande. Cela a d’ailleurs déjà commencé puisque sur les dix dernières années, l’or recyclé représente régulièrement environ 25 % de l’offre.

Ensuite, il ne s’agit là que des réserves, qui se définissent comme la part d’un métal sous terre et dont l’exploitation est technologiquement et économiquement possible. À ne pas confondre avec la ressource qui, elle, est la quantité estimée d’un métal dans la croûte terrestre.

Au fil du temps, si le prix de l’or augmente ou que de nouvelles technologies permettent d’aller chercher des ressources aujourd’hui inaccessibles, cette part des ressources deviendrait alors une réserve exploitable et retarderait l’épuisement total de l’or.

À fin 2019, les ressources d'or étaient estimées par Metals Focus à 183 240 tonnes.

CONSOMMATION

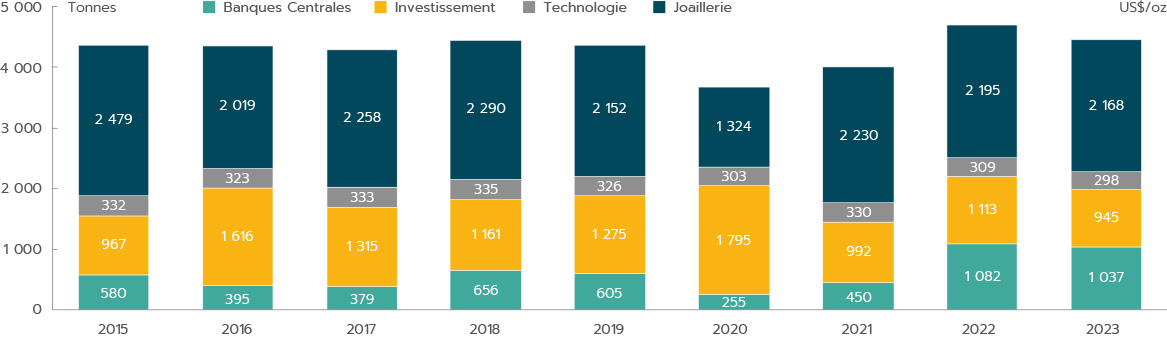

Il y a quatre principaux pôles de consommation pour le métal jaune : la bijouterie, l’industrie technologique, l’investissement et les banques centrales. Sur les dix dernières années la demande a été assez stable, autour de 4 500 tonnes par an.

La bijouterie est le principal consommateur, avec une part de marché oscillant entre 50 % et 60 % de la demande globale. La demande de ce secteur varie marginalement en fonction du prix de l’or (plus le prix est élevé, plus la demande a tendance à diminuer) et de l’inquiétude économique (plus les investisseurs sont inquiets et plus ils investissent dans l’or comme réserve de valeur), en particulier en Chine et en Inde. Ces deux pays sont en effet les deux plus gros consommateurs et représentent à eux seuls près de la moitié de la demande mondiale.

Historiquement, l’Inde était le plus gros acheteur du métal jaune, essentiellement pour des raisons culturelles. En effet, les Indiens ont l’habitude d’offrir une dot à leur fille lorsque celle-ci se marie. Ceci trouve son explication dans le fait que, dans un couple indien, tous les biens sont sous la responsabilité du mari, à l’exception de l’or. Cette dot est donc un moyen pour les familles indiennes de mettre leurs filles à l’abri en cas de divorce. L’autre raison est juridique : jusqu’à encore récemment, la loi indienne n’accordait pas de droit aux enfants filles dans les successions. La constitution d’une dot était donc aussi un moyen de transmission pour les parents qui avaient des filles. Aujourd’hui, cette loi a été amendée, mais les traditions perdurent.

Récemment, la demande chinoise a plutôt bien résisté, portée par la reprise des mariages en 2023 après la fin de la politique « zéro Covid » et par la recherche de valeurs considérées comme refuge, alors que le secteur immobilier est en recul.

La demande industrielle, elle, est relativement stable également au cours du temps et s’établit entre 7 % et 8 % de la demande totale, soit entre 300 et 340 tonnes par an. Le secteur de l’électronique et des microprocesseurs représente à lui seul près de 80 % de cette demande, l’or étant utilisé pour sa très bonne conductivité électrique et sa ductilité. Du fait de la faible part de ce secteur, même un ralentissement économique sensible n’affecte pas fortement la demande de métal jaune. Ainsi en 2020, malgré la pandémie, la demande d’or pour ce secteur est restée légèrement supérieure à 300 tonnes.

Le secteur le plus susceptible de voir sa taille évoluer est celui de l’investissement au sens large, c’est-à-dire incluant les achats de pièces et lingots, l’investissement au travers des ETF (fonds d’exposition passive à l’or) et les achats des Banques Centrales. Il représente dans son ensemble entre 30 % et 40 % de la demande selon les périodes.

La raison de la volatilité de cette demande se trouve dans son caractère financier : elle évolue en fonction de l’intérêt de l’or par rapport aux autres produits d’investissement disponibles.

Les facteurs déterminant la demande financière

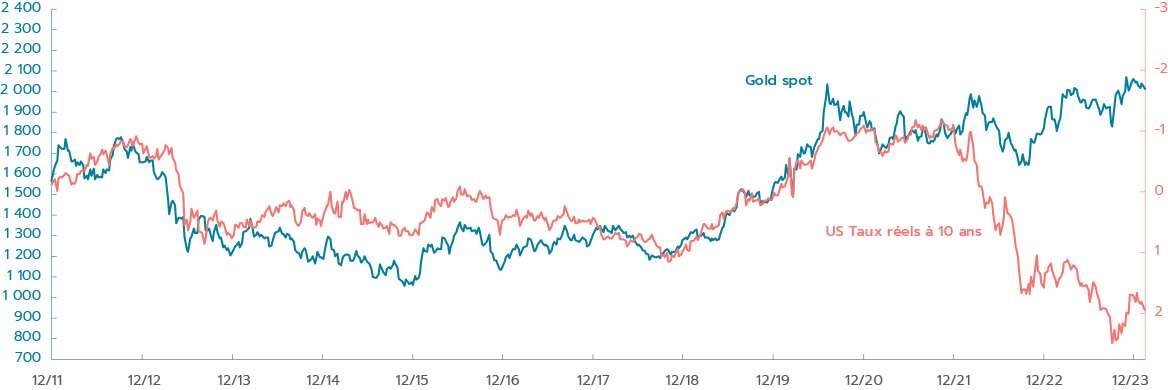

L’or est un actif financier parmi d’autres. Un investisseur, lorsqu’il fait son allocation, choisit entre les différents actifs à sa disposition. Dans cette concurrence, l’or - comme le reste des matières premières - part avec un désavantage : contrairement aux actions qui délivrent un dividende, aux obligations qui versent un coupon ou à l’immobilier qui paye un loyer, l’or ne verse aucune rémunération pendant sa durée d’investissement. De ce fait, l’or verra l’intérêt des investisseurs se renforcer lorsque la rémunération accordée aux autres classes d’actifs aura tendance à baisser. En particulier, il deviendra plus attractif lorsque le taux de rémunération sans risque reculera.

Il y a donc un lien fort entre l’intérêt des investisseurs pour l’or et les taux d’intérêt. Toutefois, ce lien doit être considéré en prenant en compte l’inflation qui vient rogner sur la rémunération accordée aux investisseurs. Ainsi, l’or a tendance à varier inversement à l’évolution des taux d’intérêt réels. La société d’investissement PIMCO expliquait ainsi en 2014 considérer l’or comme un actif à duration longue, de duration 27 (1 % de variation dans un sens sur les taux réels entraîne une variation de l’or de 27 % dans l’autre sens). Depuis, avec l’émergence des ETF qui a fluidifié le marché, PIMCO estime que la duration est descendue à 22,2 (lire ici).

Cette relation historique s’observe sur le long terme, mais elle s’est récemment distendue. En effet, depuis le début du dernier cycle de resserrement monétaire des Banques Centrales en 2022, malgré la remontée des taux nominaux et la baisse de l’inflation - et donc la remontée des taux réels - l’or s’est extrêmement bien tenu.

Les performances passées ne préjugent pas des performances futures.

Ceci est lié à trois explications principales. D’abord, l’or est considéré par beaucoup d’investisseurs financiers comme une « valeur refuge », c’est-à-dire capable de préserver de la valeur dans les périodes d’incertitudes. Ceci est dû en grande partie au fait que l’or est un actif réel, ce qui assure qu’il ne fera pas faillite, offrant toujours à l’investisseur une valeur résiduelle lui permettant d’attendre un retour à meilleure fortune.

La période récente ayant vu l’émergence d’une guerre entre la Russie et l’Ukraine, une forte instabilité au Proche-Orient après l’attaque du Hamas contre Israël, des tensions grandissantes entre les États-Unis et la Chine dans le cadre d’une mondialisation qui semble à bout de souffle, certains investisseurs ont préféré conserver une allocation à l’or, même si celle-ci présentait un coût d’opportunité.

L’autre raison, c’est l’acquisition sur cette période d’une grande quantité d’or par les Banques Centrales. Historiquement, les Banques Centrales des pays développés, avaient l’obligation d’avoir de l’or dans leurs coffres pour garantir le remboursement des billets en circulation, qui n’étaient en fait que des créances des citoyens sur leur gouvernement. Puis, officieusement en 1971 et officiellement en 1976 avec la signature des Accords de la Jamaïque, la convertibilité des billets en or, décidée par les Accords de Bretton Woods a été levée. Les banques centrales ont néanmoins conservé le métal jaune pour « rassurer » sur leur solvabilité.

Au fil du temps et des difficultés rencontrées, celles-ci ont finalement cédé une partie de cet or, à un rythme de 400 à 500 tonnes par an dans les années 1970 et suivantes. Les Banques Centrales Européennes (y compris la Suisse) s’étaient même résolues en 1999 à signer l’Accord de Washington visant à limiter leurs ventes annuelles pour ne pas peser sur le prix du métal (la limite a oscillé entre 400 et 500 tonnes d’or par an entre 1999 et 2019, année où le mécanisme a finalement été abandonné).

Mais, au début des années 2000, les choses ont changé. Avec le développement des pays émergents, les pays dont les Banques Centrales voyaient leurs réserves augmenter, n’étaient pas ceux détenteurs de stocks importants de métal précieux. Ces banquiers centraux ont alors placé leurs réserves en suivant le même processus que les pays occidentaux et ont commencé à acquérir massivement des bons du Trésor des grandes nations occidentales et… de l’or. Cette demande supplémentaire a entraîné une hausse des cours de l’or, qui a en retour réduit la motivation des banques occidentales à se séparer de la « relique barbare ».

Parallèlement, l’émergence d’une classe moyenne très importante dans les pays émergents (la Chine a par exemple vu près de 350 millions de personnes intégrer la classe moyenne en quelques années) a renforcé la demande d’or des particuliers dans ces pays où l’or est considéré comme une réserve de valeur.

La hausse spectaculaire du cours de l’once d’or qui s’en est suivie dans les années 2000 (l’once est passée de 280 $ en 2000 à 1 900 $ en 2011) a généré de vives critiques à l’encontre des gouvernements vendeurs (le gouvernement de Gordon Brown au Royaume Uni et Nicolas Sarkozy, alors ministre des finances du gouvernement Raffarin), accusés de « brader les bijoux de famille ».

Au final, les Banques Centrales des pays occidentaux ont progressivement cessé leurs ventes, tandis que les Banques Centrales des pays émergents ont multiplié leurs achats. Et, en 2010, les Banques Centrales dans leur ensemble passent d’une situation où elles étaient nettes vendeuses d’or à une situation où elles deviennent nettes acheteuses. La tendance s’est poursuivie depuis et, en 2019, nous sommes passés d’une situation où les Banques Centrales vendaient entre 500 et 600 tonnes par an à une situation où elles achètent plus de 600 tonnes par an.

Ce changement est essentiel pour le métal jaune, car les Banques Centrales ont ainsi fait progresser la demande de près de 1 200 tonnes par an, soit près de 25 % du marché annuel.

De ce fait, les Banques Centrales sont un acteur majeur du marché et leur attitude vis-à-vis de l’or est fondamentale à comprendre pour évaluer le potentiel de l’or à moyen terme.

Si la Covid a amené les banquiers centraux à suspendre leurs programmes d’achat d’or en 2020 pour consacrer leurs moyens et leur énergie à la stabilisation du marché, ils ont depuis repris leurs achats de plus belle. Ainsi, en 2022, les Banques Centrales ont acquis 1 137 tonnes d’or, soit le plus gros volume depuis 1967. Et 2023 a confirmé la tendance, avec des achats qui ont atteint les 1 037 tonnes. Les plus gros acheteurs sont toujours les pays émergents, au premier rang desquels la Chine, mais aussi des pays européens comme la Pologne ou la Hongrie qui ont également augmenté leurs achats.

Le principal secteur de consommation de l’or est la bijouterie. Il est relativement stable au fil des années. La demande industrielle ne représente qu’une faible part de la consommation pour l’instant et varie donc peu même en cas de forte accélération ou décélération économique.

C’est essentiellement la demande financière qui va donc constituer ou pas la demande marginale d’or et contribuer à fixer son prix. Sur ce point, le rôle des Banques Centrales a été, et restera, essentiel. Aujourd’hui, il semble que ces établissements soient durablement à l’achat sur le métal jaune.

La demande d’investissement des acteurs privés évolue, elle, au gré de l’évolution des rendements des taux réels. En recul depuis environ deux ans, la fin du cycle de resserrement monétaire qui semble proche pourrait redonner de l’élan à ce secteur et soutenir le cours de l’or.

Reste à savoir quelle sera l’attitude des grands argentiers dans les années à venir. Sur ce point, des éléments de réponse se trouvent dans le sondage que réalise chaque année le World Gold Council auprès des Banques Centrales du monde entier. Publié fin mai 2023, celui-ci a été réalisé auprès de 57 Banques Centrales, dont 13 situées dans les pays développés et 44 dans les pays émergents et en développement.

Au total, 24 % des Banques Centrales indiquaient vouloir augmenter leur allocation à l’or dans les 12 prochains mois, contre seulement 3 % qui annonçaient vouloir les réduire. Parmi ces derniers, on trouve la Turquie, qui doit gérer une situation financière compliquée, et le Kazakhstan qui voulait rééquilibrer son portefeuille après la forte hausse de l’or ces dernières années.

Mieux, le sondage interroge les établissements sur les raisons qui motivent leurs achats. Les deux principaux arguments mis en avant par les personnes interrogées sont l’absence de risque de contrepartie du métal jaune et des taux d’intérêt réels qui devraient « rester durablement bas ».

Ces deux éléments sont essentiels. L’absence de risque de contrepartie tout d’abord. L’une des grandes qualités de l’or est effectivement son statut d’actif réel, qui lui assure de ne jamais disparaître, à la différence d’une dette ou d’une entreprise, qui peut ne pas être remboursée ou faire faillite. C’est ce qui vaut à l'or d’être considéré comme une réserve de valeur, dans la mesure où un porteur aura toujours l’opportunité d’un retour à meilleure fortune. Il est intéressant que ce point soit souligné par les banquiers centraux quand on connait la teneur des autres avoirs de leurs portefeuilles : essentiellement des obligations d’États, qui plus est très endettés pour la plupart d’entre eux (la France et les États-Unis ont, par exemple, un ratio dettes/PIB aujourd’hui supérieur à 120 %)…

La faiblesse durable des taux réels ensuite. Cela nous ramène au lien expliqué précédemment entre l’or et les taux d’intérêt réels. Mais il est particulièrement intéressant de constater que les Banques Centrales, qui sont les établissements qui fixent les taux d’intérêt dans leurs pays respectifs, indiquent que ceux-ci ne peuvent pas remonter.

Ce constat est sans doute lié en premier lieu au fait que les États des principales économies développées sont aujourd’hui extrêmement endettés et que toute hausse durable des taux réels rendrait la charge de la dette insoutenable. Ainsi, selon le Congressional Budget Office américain, avec la remontée des taux d’intérêt que nous avons connue depuis deux ans environ, la charge des intérêts de la dette pourrait dans les prochaines années constituer le premier poste de dépenses du pays.

À cela s’ajoute le fait que, comme l’a souligné Mario Draghi, ancien président de la Banque Centrale Européenne, dans une allocution récente, le monde dans lequel nous vivons a changé. Nous sommes en effet passé d’une économie où les Banques Centrales devaient gérer principalement des chocs de demande (baisse de la consommation ou, au contraire, surchauffe de la consommation) à une situation où nous rencontrons des chocs d’offre. Ceux-ci sont dus en partie à un repli des pays sur eux-mêmes qui semble marquer la fin d’une longue période de mondialisation, mais aussi aux transformations de nos systèmes économiques qui changent profondément la nature de nos besoins. C’est notamment le cas de la transition énergétique.

Le problème est que les politiques monétaires (c’est-à-dire l’utilisation des taux d’intérêt pour piloter l’économie) ont peu d’effets sur ce type de chocs. Par ailleurs, les chocs d’offre sont difficiles et lents à résorber et peuvent donc entraîner une inflation plus structurelle. Enfin, la nécessité de transformer notre économie nécessite des investissements colossaux qui rendent nécessaires des coûts de financement peu élevés.

Taux nécessairement bas, inflation plus structurelle, nous comprenons mieux l’attitude des Banques Centrales. C’est sans doute aussi la troisième raison qui explique la bonne tenue de l’or en 2023 et sa décorrélation avec les taux réels : certains ne croient pas à une remontée durable des taux d’intérêt réels comme celle que nous avons connue ces derniers mois, du fait d’une inflation sous-jacente plus pérenne et d’un besoin de financement qui ne pourra supporter des taux trop élevés trop longtemps.

La transition énergétique que le monde a engagée après l’Accord de Paris en 2015, consiste à se débarrasser des énergies fossiles pour recourir à des technologies permettant de ramener nos émissions de CO2, nocives pour le climat, à zéro en 2050. Pour ce faire, le monde compte principalement sur le développement des énergies renouvelables, éolien et solaire en tête, et sur l’électrification de nos usages, notamment en matière de mobilité.

Cette modification réclame une quantité importante de métaux pour construire tous les vecteurs d’énergie, éoliennes, panneaux solaires ou encore voitures électriques. Le CNRS estime ainsi que le monde devra, dans les 30 prochaines années, extraire autant de métaux que depuis le début de l’histoire de l’humanité.

Mais l’or est assez peu concerné par cette transformation. Très cher, il est globalement réservé à des usages industriels très limités. Dans les technologies bas carbone, il n’est aujourd’hui pas utilisé. Les choses pourraient néanmoins changer. Le World Gold Council indique en effet que des projets de panneaux photovoltaïques utilisant de l’or pour améliorer les performances sont aujourd’hui à l’étude. Des travaux cherchent aussi à utiliser l’or dans des moyens de climatisation passives, des paillettes d’or enfermées dans des vitrages pouvant être orientées au moyen d’un courant électrique pour laisser passer ou au contraire bloquer les rayons du soleil.

Mais ces technologies n’en sont encore qu’au stade du développement et ne devraient pas avoir d’impact majeur sur le marché de l’or avant plusieurs années.

Achevé de rédiger le 05/03/2024

Cette communication publicitaire est établie par Ofi Invest AM, société de gestion de portefeuille (APE 6630Z) de droit français agréée par l’Autorité des Marchés Financiers (AMF) sous l'agrément n° GP 92012 – FR 51384940342, Société Anonyme à Conseil d’Administration au capital de 71 957 490 euros, dont le siège social est situé au 22, rue Vernier 75017 Paris, immatriculée au Registre du Commerce et des Sociétés de Paris sous le numéro 384 940 342. Cette communication publicitaire contient des éléments d'information et des données chiffrées qu'Ofi Invest AM considère comme fondés ou exacts au jour de leur établissement. Pour ceux de ces éléments qui proviennent de sources d'information publiques, leur exactitude ne saurait être garantie. La valeur d'un investissement sur les marchés peut fluctuer à la hausse comme à la baisse, et peut varier en raison des variations des taux de change. En fonction de la situation économique et des risques de marché, aucune garantie n’est donnée sur le fait que les produits ou services présentés puissent atteindre leurs objectifs d’investissement. Les performances passées ne préjugent pas des performances futures. Les analyses présentées reposent sur des hypothèses et des anticipations d’Ofi Invest AM, faites au moment de la rédaction du document qui peuvent être totalement ou partiellement non réalisées sur les marchés. Elles ne constituent pas un engagement de rentabilité et sont susceptibles d’être modifiées. Cette communication publicitaire ne donne aucune assurance de l'adéquation des produits ou services présentés et gérés par Ofi Invest AM à la situation financière, au profil de risque, à l’expérience ou aux objectifs de l'investisseur et ne constitue pas une recommandation, un conseil ou une offre d'acheter les produits financiers mentionnés. Ofi Invest AM décline toute responsabilité quant à d'éventuels dommages ou pertes résultant de l'utilisation en tout ou partie des éléments y figurant. Avant d’investir dans un OPC, il est fortement conseillé à tout investisseur, de procéder, sans se fonder exclusivement sur les informations fournies dans cette communication publicitaire, à l’analyse de sa situation personnelle ainsi qu’à l’analyse des avantages et des risques afin de déterminer le montant qu’il est raisonnable d’investir.

Photo de couverture : Shutterstock.com. FA24/0082/05032025.